Skonsolidowane przychody ze sprzedaży w II kw. wyniosły 839,2 mln PLN (194,4 mln EUR1). Skorygowana EBITDA w II kw. wyniosła 78,4 mln PLN (18,2 mln EUR1). EBIT w II kw. wyniósł 41,8 mln PLN (9,7 mln EUR1), a zysk netto 24,2 mln PLN (5,6 mln EUR1). Zadłużenie netto wyniosło -142,1 mln PLN (-134,1 mln PLN). Dywidenda w wysokości 1,0 PLN na akcję wypłacona zgodnie z polityką dywidendową. Zakończono budowę farmy fotowoltaicznej w Kostrzynie o mocy 17 MW, prace nad kolejnym obiektem o mocy 9 MW, które zakończą się w I kw. 2025 r. Trwająca reorganizacja procesów sprzedaży i obsługi klienta pozwoli zaoszczędzić 15 mln PLN rocznie z pełnym efektem widocznym w 2025 r. Zdarzenia jednorazowe (reorganizacja sprzedaży i odpis na należności) wpłynęły na zmianę wyniku EBITDA o 8 mln PLN.

Drugi kwartał 2024 r., zwykle sezonowo słabszy, upłynął w tym roku pod znakiem powolnego powrotu koniunktury na kluczowych rynkach europejskich i osiągnięcia historycznie wysokich cen surowców – powiedział Michał Jarczyński, prezes zarządu Arctic Paper S.A.

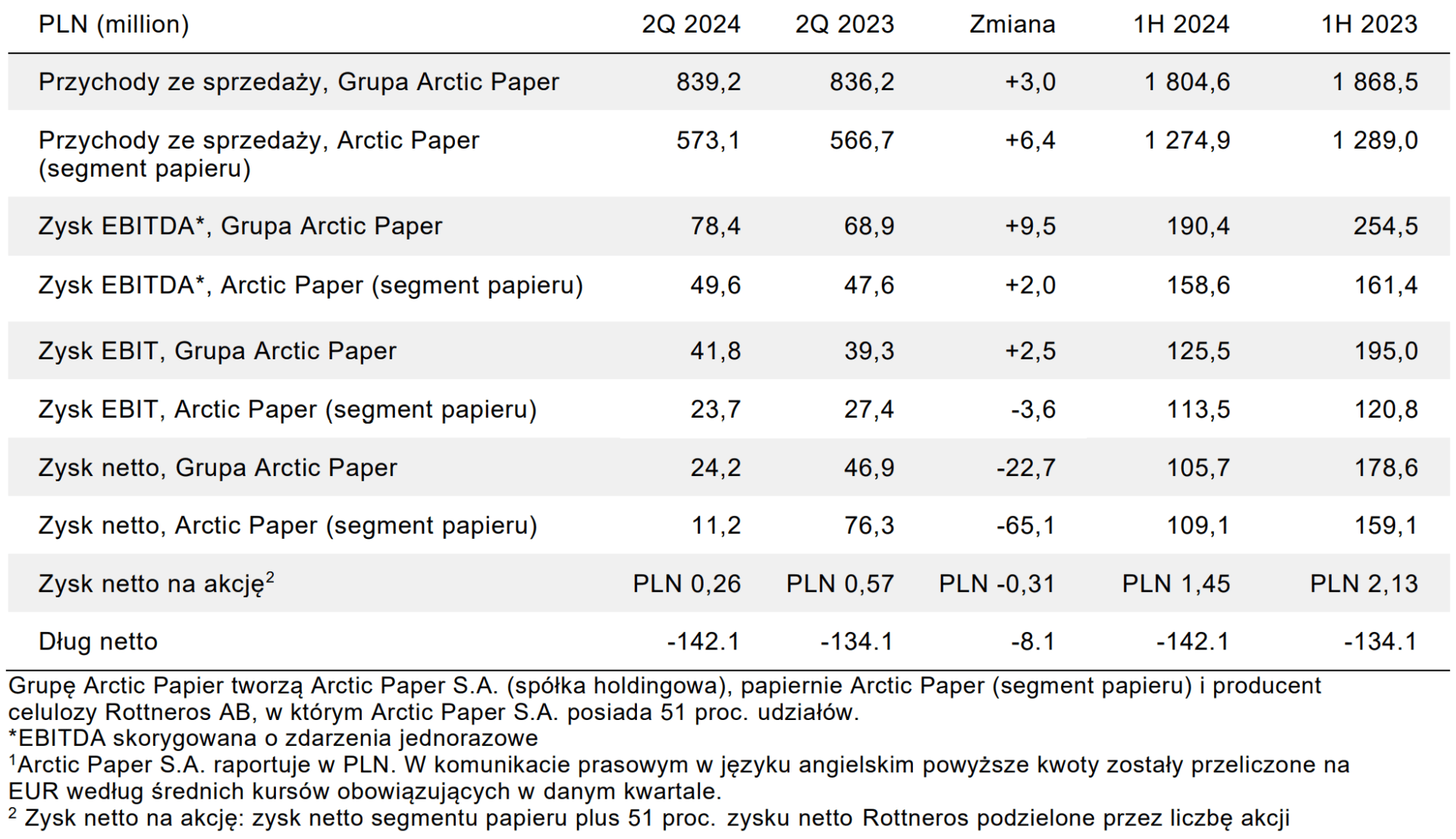

Wybrane wyniki finansowe – Grupa Arctic Paper3 oraz Arctic Paper (segment papieru)

Połączenie realizowanych inwestycji, dbałości o koszty i ciągłej koncentracji na marżach sprawia, że Arctic Paper jest dobrze przygotowany do wykorzystania możliwości rynkowych, jakie mogą się pojawić – dodał Michał Jarczyński.

Połączenie realizowanych inwestycji, dbałości o koszty i ciągłej koncentracji na marżach sprawia, że Arctic Paper jest dobrze przygotowany do wykorzystania możliwości rynkowych, jakie mogą się pojawić – dodał Michał Jarczyński.

Drugi kwartał 2024 r., zwykle sezonowo słabszy, upłynął w tym roku pod znakiem powolnego powrotu koniunktury na kluczowych rynkach europejskich i osiągnięcia historycznie wysokich cen surowców. Przychody Arctic Paper wyniosły 839,2 mln PLN (836,2 mln PLN), a skorygowana EBITDA wzrosła do 78,4 mln PLN (68,9 mln PLN) przy marży EBITDA na poziomie 9,3 proc. (8,2 proc.). Pozycja finansowa Arctic Paper uległa dalszemu wzmocnieniu, a wskaźnik dług netto/EBITDA osiągnął poziom -0,35 (-0,19). W tym okresie kontynuowaliśmy inwestycje zgodnie z naszą długoterminową strategią dywersyfikacji działalności Grupy.

W segmencie papieru przychody wyniosły 573,1 mln PLN (566,7 mln PLN). Lekkie ożywienie, które obserwowaliśmy na rynku papieru w pierwszym kwartale br, spowolniło, zwłaszcza na ważnym dla nas rynku niemieckim. Skorygowana EBITDA wyniosła 49,6 mln PLN (47,6 mln PLN). Nadal koncentrujemy się na marżach, w celu zrównoważenia wyższych kosztów celulozy stanowi wyzwanie. W wyniku naszych działań w tym obszarze marża EBITDA nieznacznie wzrosła do 8,6 proc. (8,4 proc.), podczas gdy nasz przychód na tonę spadł do 5,04 tys. PLN (5,85 tys. PLN), głównie z powodu różnic kursowych. Arctic Paper rozpoczął reorganizację procesów sprzedaży papieru i obsługi klienta w celu zwiększenia efektywności działania. Szacuje się, że zmiana ta przyniesie roczne oszczędności w wysokości ok. 15 mln PLN, a jej pełne wdrożenie i efekt finansowy widoczny będzie w 2025 roku.

Segment celulozy – Rottneros – osiągnął lepszy wynik, ponieważ uporano się z wyzwaniami związanymi z produkcją, które działały na niekorzyść w pierwszym kwartale. Rynek celulozy nadal podążał we właściwym kierunku, z wyraźnym wzrostem cen, jednocześnie rosnące ceny zakupu drewna zmniejszyły marżę. Sprzedaż netto wzrosła do 711 mln SEK (681 mln SEK), a wynik EBITDA wyniósł 65 mln SEK (71 mln SEK). Rottneros kontynuował ambitny program inwestycyjny mający na celu zwiększenie zarówno mocy produkcyjnych CTMP, jak i produkcji energii odnawialnej.

Inwestycja joint venture z Rottneros w nowy zakład produkcyjny tacek z formowanego włókna celulozowego w Kostrzynie przebiega zgodnie z planem i zakład ma zostać uruchomiony jesienią br. Zainteresowanie rozwiązaniami w zakresie opakowań wolnych od surowców kopalnych i przyjaznych dla środowiska pozostaje duże, a wprowadzane w wielu krajach regulacje prawne promują stosowanie opakowań podlegających recyclingowi. Stwarza to dla nas nowe możliwości rozwoju w tym segmencie.

Rozwijany przez Arctic Paper segment wytwarzania energii coraz ważniejszym strumieniem przyszłych przychodów, a także krokiem w kierunku osiągnięcia neutralności klimatycznej. Kontynuujemy inwestycje w zieloną energię. W czerwcu uruchomiona została nasza farma fotowoltaiczna w Kostrzynie o mocy 17 MWh. Zapewni to dodatkowe 18 GWh energii odnawialnej rocznie na potrzeby zasilania naszej fabryki. Przygotowujemy się do budowy kolejnej farmy fotowoltaicznej w Kostrzynie o mocy 9 MW, która zostanie uruchomiona w 1. kwartale 2025 roku. Zgodnie z naszym planem przebiega także inwestycja w rozbudowę kotła na biomasę i instalacji do produkcji pelletu w Grycksbo, która ma zostać zakończona latem 2025 roku.

Ożywienie na najważniejszych rynkach może wymagać czasu i spodziewamy się, że obecna sytuacja rynkowa utrzyma się w III kwartale br. Zmienność na rynkach podkreśla znaczenie dalszej dywersyfikacji naszej działalności w kierunku energii i opakowań, przy jednoczesnym utrzymaniu silnej pozycji w segmencie celulozy i papieru. Prawie 50 proc. wydatków inwestycyjnych w H1 było przeznaczone na projekty w segmencie energia i opakowania – zgodnie z planem realizacji strategii 4P. Połączenie realizowanych inwestycji, dbałości o koszty i ciągłej koncentracji na marżach sprawia, że Arctic Paper jest dobrze przygotowany do wykorzystania możliwości rynkowych, jakie mogą się pojawić.

Opracowano na podstawie informacji Arctic Paper