Polskie Bractwo Kawalerów Gutenberga, Polska Izba Druku oraz Instytut Gutenberga są autorami 10. edycji badania „Rynek poligraficzny i opakowań z nadrukiem w Polsce”. Badanie przeprowadzono w okresie luty-kwiecień 2024 r. w formie ankiety komputerowej (CAWI) na grupie badawczej 142 przedsiębiorstw poligraficznych. Celem badania było ukazanie rzetelnego, aktualnego obrazu branży poligraficznej w Polsce. Po raz pierwszy w historii autorzy nie ograniczyli się do opisu polskiej rzeczywistości i uzupełnili raport o część poświęconą Ukrainie.

Metodologia badania

Kwestionariusz ankiety składał się z siedmiu sekcji pytań ogólnych dotyczących każdej z uczestniczących firm (m.in. jej specjalizacji, ogólnej sytuacji, zasobów ludzkich, wykorzystywanych technologii, poziomu ucyfrowienia i znaczenia zrównoważonego rozwoju), a także 12 sekcji dotyczących konkretnych segmentów branży (takich jak druk gazetowy, czasopism, dziełowy, akcydensowy, etykietowy, przetwórstwo tektury litej, falistej, papieru, folii, druk wielkoformatowy, druk na podłożach nietypowych). Do udziału w ankiecie zaproszono firmy o różnej wielkości, stażu działalności oraz profilu.

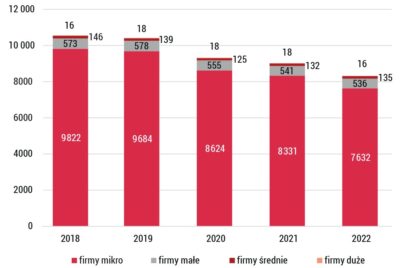

Struktura rynku poligraficznego według liczby zatrudnionych, 2018-2022 Źródło: GUS.

Z zaproszenia skorzystały zarówno mikroprzedsiębiorstwa (do dziewięciu pracowników), firmy małe (od 10 do 49 pracowników), średnie (50-249 pracowników) oraz duże (powyżej 250 pracowników), których udział procentowy wyniósł odpowiednio: 11,5 proc., 31,7 proc., 43,7 proc., 13,4 proc. wszystkich ankietowanych. Struktura próby badawczej ze znaczną dokładnością oddała rzeczywisty rozkład przedsiębiorstw pod względem wielkości, co pozwoliło na dość adekwatne sformułowanie wniosków dotyczących sytuacji w branży oraz zmian i wyzwań, jakim podlega.

Wysoki poziom decentralizacji branży

W 2022 r. wartość produkcji sprzedanej sektora poligraficznego osiągnęła rekordowe 21,5 mld PLN, co oznaczało wzrost o 17,6 proc. w stosunku do roku 2021 oraz o 35,8 proc. w porównaniu z rokiem 2020. Raport zwraca uwagę na utrzymujący się spadek liczby firm poligraficznych, najsilniejszy podczas pandemii koronawirusa, ale od tego czasu nieprzerwanie postępujący (w porównaniu z 2021 rokiem na poziomie 7,8 proc., czyli równoznaczny z zamknięciem się 703 przedsiębiorstw).

Struktura polskiego rynku poligraficznego ma charakter zdecentralizowany: 92 proc. firm to mikroprzedsiębiorstwa, 6 proc. to małe firmy, a pozostałe to spółki średnie i duże. W stosunku do 2021 r. nastąpiła nieznaczna koncentracja rynku, przejawiająca się śladowym wzrostem liczby średnich przedsiębiorstw (o trzy więcej), natomiast spadkami w pozostałych kategoriach, zdecydowanie największymi w przypadku mikroprzedsiębiorstw (aż o 699 firm).

Polska poligrafia na fali wznoszącej

Na przestrzeni ostatnich lat mogliśmy zaobserwować systematyczny wzrost branży poligraficznej w Polsce. W 2014 r. wartość produkcji globalnej wyniosła 14,3 mld PLN, w 2019 r. już 17,4 mld PLN (CAGR 4,1 proc.). W pandemicznym 2020 r. nastąpiło zatrzymanie wzrostu, co było pochodną działań rządowych ograniczających prowadzenie działalności gospodarczej, jednak w latach 2021 i 2022 doszło do dynamicznego odbicia produkcji globalnej w analizowanej branży. Wartość produkcji sprzedanej sektora w 2022 r. wzrosła o 17,6 proc. r/r (lub 3,2 mld PLN), do poziomu 21,5 mld PLN. Największy udział w tych wynikach miały firmy średnie, które sprzedały produkty za 7,2 mld PLN; dla porównania duże przedsiębiorstwa, których było tylko 16, sprzedały produkty o wartości 6,1 mld PLN, zaś mikroprzedsiębiorstwa i małe firmy odpowiednio za 4,4 i 3,7 mld PLN.

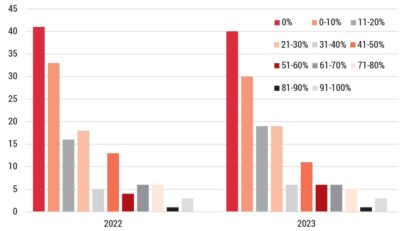

Eksport produktów/usług oraz udział w przychodach w latach 2022 i 2023

W ostatnich latach wzrósł udział eksportu produktów poligraficznych w ogólnej wartości produkcji sprzedanej; w 2022 r. wyniósł on 23,0 proc. w całkowitej produkcji sprzedanej branży. Potwierdza to, że rynek zagraniczny jest coraz bardziej istotnym rynkiem zbytu dla polskich przedsiębiorstw poligraficznych, a odbiorcy zagraniczni wykazują rosnący z roku na rok popyt na polskie produkty. W 2022 roku ich dominującym odbiorcą były Niemcy (prawie 60 proc. całego eksportu). Na zainteresowanie zakupami w Polsce w analizowanym okresie miały wpływ stosunkowo niskie koszty pracy oraz wysoka jakość produktów.

Polski sektor poligraficzny na tle Unii Europejskiej

Pod względem przychodów i liczby zatrudnionych osób Polska pozostaje największym rynkiem poligraficznym w regionie Europy Środkowo-Wschodniej oraz piątym w całej Unii Europejskiej, z wygenerowanymi obrotami na poziomie 4,8 mld EUR (wyprzedzają nas Niemcy z prawie czterokrotnie wyższymi obrotami, a także Włochy, Francja i Hiszpania). Mimo takiego wyniku produktywność rodzimego sektora nadal pozostaje wyraźnie niższa niż w krajach zachodniej Europy.

Biorąc pod uwagę liczbę działających przedsiębiorstw poligraficznych, zajmujemy szóste miejsce w UE z wynikiem 8,3 tys. firm, a w skali regionalnej wyprzedziły nas Czechy z 1 tys. firm więcej (ale za to ponad dwukrotnie niższymi przychodami). Liderem jest Francja z 15,5 tys. firm poligraficznych. Z kolei biorąc pod uwagę liczbę pracujących w branży poligraficznej, w stosunku do 2020 r.

wyprzedziliśmy Francję z 53,2 tys. zatrudnionych w 2022 r. (spadek o 2,2 proc. r/r). Jeśli porównamy wskaźniki efektywności lub produktywności, czyli obrót na jedno przedsiębiorstwo lub obrót na jednego pracującego, okaże się, że Polska znalazła się w środku stawki krajów europejskich (580 tys. EUR obrotu na jedno przedsiębiorstwo, wobec 1 859 tys. EUR w dominujących pod tym względem Niemczech). Oznacza to, że Polska jest raczej rynkiem o niższej konsolidacji sektora poligraficznego niż pozostałe kraje UE (a w szczególności z regionu Europy Zachodniej).

Kolejnym ważnym wskaźnikiem jest stosunek przychodów do liczby pracujących w sektorze osób. Obrazuje on wielkość obrotu na jednego pracownika i świadczy o średniej produktywności firm działających w poszczególnych krajach. Unijna średnia w 2022 r. wyniosła 131,4 tys. EUR (liderem była Irlandia – 221,7 tys. EUR), zaś Polska ponownie znalazła się poniżej tej średniej (90,7 tys. EUR).

Kondycja sektora poligraficznego oraz przedsiębiorstw w ocenie przedsiębiorców

Większość przedsiębiorstw z branży poligraficznej pozytywnie ocenia swoją bieżącą sytuację gospodarczą. Dla 83,1 proc. badanych jest ona zadowalająca lub dobra, a tylko 16,9 proc. przedsiębiorstw ocenia ją jako złą. Wpływ na ocenę ma wielkość przedsiębiorstw, zgodnie z zasadą: im mniejsze, tym więcej ocen negatywnych (w przypadku mikroprzedsiębiorstw jest to 37,6 proc. wskazań, a jeśli chodzi o duże firmy – zaledwie 5,9 proc.). W porównaniu z 2022 r. dla prawie 40,8 proc. respondentów ogólna sytuacja firm z sektora poligraficznego pozostała bez zmian, ale więcej uczestników ankiety zadeklarowało jej pogorszenie (33,8 proc.). Względnie pozytywna ocena bieżącej sytuacji ogółu przedsiębiorstw z branży poligraficznej znajduje odzwierciedlenie w przewidywaniach co do jej zmiany w przyszłości. Zdaniem 50,7 proc. przedsiębiorstw z branży sytuacja w 2024 r. pozostanie bez zmian, a 28,9 proc. uważa, że się poprawi. Co warte odnotowania, tym razem największy odsetek respondentów oczekujących pogorszenia sytuacji odnotowano w grupie dużych przedsiębiorstw (36,9 proc.), mimo znacznie bardziej pozytywnej oceny ich obecnej sytuacji.

Większość, czyli 61,3 proc., firm z branży poligraficznej odnotowała w 2023 r. wzrost lub utrzymanie sprzedaży na tym samym poziomie w porównaniu z 2022 r. Analizując szczegółowe dane dotyczące deklarowanych zmian w sprzedaży, można zauważyć dominację niewielkich wzrostów. Dla 40 proc. przedsiębiorstw poligraficznych, które zgłosiły wzrost sprzedaży, wzrost ten nie przekroczył 20 proc. Jedynie 3,4 proc. respondentów deklarowało znaczący wzrost sprzedaży powyżej 21 proc. (dotyczy to w głównej mierze dużych przedsiębiorstw). W przypadku firm, które zgłosiły spadki sprzedaży, większość wskazywała na wartości w przedziale od 0 do 10 proc.

Planowane inwestycje przedsiębiorstw poligraficznych w ciągu najbliższych dwóch lat

Możliwości eksportowe przedsiębiorstw z branży poligraficznej

Na pytanie o eksport produktów i usług w 2022 r. 72 proc. przedsiębiorstw deklarowało sprzedaż na rynkach zagranicznych, a pozostałe 28 proc. informowało, że ze sprzedażą nie wychodzi poza granice kraju. Liczba eksporterów uległa w 2023 r. nieznacznemu wzrostowi, o 1 pp. Dla większości przedsiębiorstw poligraficznych eksport nie stanowi jednak głównego źródła przychodów, rzadko przekraczając w 2022 i 2023 r. 50 proc. Pytane o najważniejsze rynki zbytu, zdecydowanie najczęściej wskazywały one Niemcy (77 wskazań), a następnie Holandię, Czechy, Francję i Włochy (wszystkie ponad 20 wskazań). Trudno więc się dziwić, że udział eksportu w działalności przedsiębiorstw rośnie w miarę wzrostu liczby zatrudnionych: o ile dla 40 proc. mikroprzedsiębiorstw Polska jest najważniejszym rynkiem zbytu, to w przypadku dużych firm taką deklarację złożyło już tylko 8,8 proc. firm.

Plany rozwojowe przedsiębiorstw z branży poligraficznej

Osiągnięcie wzrostu w najbliższych latach wymagać będzie od firm poligraficznych inwestycji w strategiczne kompetencje i obszary działalności przedsiębiorstwa. Dla ankietowanych priorytetem na najbliższe dwa lata będzie przede wszystkim utrzymanie i rozbudowa zdolności produkcyjnych poprzez: zakup nowych maszyn i urządzeń, zakup technologii produkcyjnych oraz poszukiwanie nowych dostawców. Istotnym celem strategicznym jest również zwiększenie efektywności operacyjnej przedsiębiorstw poprzez dywersyfikację i rozbudowę oferty produktowej. Wśród planowanych działań wymieniano bardzo często poszukiwanie nowych rynków zbytu poza Polską. Wskazywano również na potrzebę inwestycji w nowoczesne technologie, w rozwiązania IT oraz automatyzację i robotyzację produkcji. Badane firmy nie zapominały również o rozwiązaniach proekologicznych, m.in. odnawialnych źródłach energii.

Wobec pozytywnej oceny ogólnej kondycji i względnie dobrych perspektyw na przyszłość, przedsiębiorstwa poligraficzne w najbliższym czasie nie planują zamykania zakładów, redukcji oddziałów czy zmniejszania portfolio produktów i usług. W większości wskazują również na brak zainteresowania zmianami własnościowymi i połączeniem lub przejęciem innego podmiotu z branży poligraficznej.

Zarządzanie kapitałem ludzkim w przedsiębiorstwach z branży poligraficznej

Na pytanie, jak zmieniło się zatrudnienie w badanych przedsiębiorstwach w ostatnim roku, 43,7 proc. ankietowanych wskazało na brak zmian, 21,8 proc. zadeklarowało wzrost zatrudnienia, a 34,5 proc. zmniejszyło zatrudnienie. Analiza zmian zatrudnienia ze względu na wielkość przedsiębiorstw pokrywa się z opiniami na temat bieżącej i perspektyw przyszłej sytuacji gospodarczej. Zatrudnienie spadło w ponad połowie mikroprzedsiębiorstw (56,3 proc.), w nieco ponad 1/3 średnich firm (37,1 proc.) oraz w niespełna 1/3 dużych (31,7 proc.). Największy wzrost zatrudnienia odnotowały małe (48,9 proc.) i duże przedsiębiorstwa (42,2 proc.). Patrząc w przyszłość, przedsiębiorcy wykazują umiarkowany optymizm w kwestii wzrostu zatrudnienia – taki scenariusz przewiduje 23,9 proc., a utrzymanie status quo 57 proc.

Niezależnie od oceny bieżącej sytuacji gospodarczej czy potencjału przyszłego wzrostu sprzedaży, dla przedsiębiorstw z branży poligraficznej kwestie związane z kapitałem ludzkim stanowią jedno z największych wyzwań. W 2024 r. prawie 80 proc. przedsiębiorstw odczuwa braki wykwalifikowanego personelu, a to każe przypuszczać, że przewidywania co do utrzymania poziomu zatrudnienia mogą być zweryfikowane negatywnie przez rynek i dostępność wykształconych i przeszkolonych pracowników. Przedsiębiorstwa z branży poligraficznej najbardziej dotkliwie odczuwają braki personelu w grupie następujących zawodów: technik procesów drukowania, operator procesów introligatorskich, drukarz offsetowy i fleksograficzny.

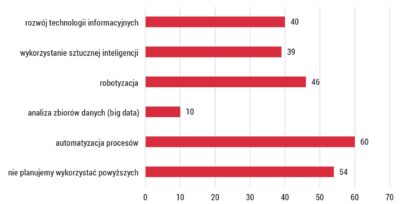

Technologia, innowacje oraz badania i rozwój branży poligraficznej w Polsce

Przedsiębiorstwa z branży poligraficznej dostrzegają potrzebę ponoszenia nakładów inwestycyjnych w celu rozwoju oraz wzmocnienia swojego potencjału innowacyjnego, a także wykorzystania nowych technologii. W ciągu najbliższych dwóch lat 66,4 proc. respondentów planuje poniesienie nakładów inwestycyjnych, w zdecydowanej większości nieprzekraczających 25 proc. rocznych przychodów. Większość badanych do najbardziej perspektywicznych technologii, które chcieliby wdrożyć w najbliższym czasie, zaliczyła: druk na materiałach certyfikowanych jako ekologicznie obojętne oraz druk na metalu, drewnie, szkle i twardych tworzywach sztucznych. Podkreśla to wagę rozwiązań ekologicznych, gdyż poprzez wykorzystanie materiałów obojętnych przedsiębiorcy chcą potwierdzić swoje zobowiązanie do nieszkodzenia środowisku. Wśród najczęściej wskazywanych technologii znalazły się również: druk na tekstyliach oraz drukowanie tapet i innych materiałów dekoracyjnych.

Planowane sposoby poprawy efektywności przedsiębiorstw poligraficznych

Cyfryzacja sektora poligraficznego w Polsce

Przedsiębiorstwa poligraficzne są coraz bardziej świadome wagi rozwiązań cyfrowych, które mają za zadanie wspomagać ich bieżącą działalność. Najszerzej wśród ankietowanych przedsiębiorstw wykorzystywane jest oprogramowanie księgowo-finansowe; do najczęstszych wskazań należały również programy do zarządzania firmą (ERP), wsparcia sprzedaży (CRM), zarządzania produkcją (MRP) oraz rejestracji czasu pracy (RCP). Najrzadziej firmy poligraficzne korzystają z rozwiązań zarządzających łańcuchem dostaw (SCM), wykorzystujących big data do oceny efektywności środków produkcji (OEE) oraz nadzorujących realizację produkcji (MES/MIS).

Robotyzacja przedsiębiorstw poligraficznych to wciąż raczej nowinka, a nie powszechnie wykorzystywana technologia w różnych obszarach funkcjonowania. Prawie 70 proc. przedsiębiorstw poligraficznych nie wykorzystuje rozwiązań z zakresu robotyki. Te, które je mają, używają ich najczęściej do automatyzacji produkcji. W niewielkim stopniu robotyka wykorzystywana jest przez badane przedsiębiorstwa w procesach logistycznych oraz kontroli jakości.

Wybrane sektory działalności przedsiębiorstw

Ważną część raportu zajmuje opis konkretnych sektorów, w których działają polskie przedsiębiorstwa. Obok części poświęconej produkcji etykiet i opakowań nie mogło zabraknąć również tzw. konwencjonalnej poligrafii, do której zaliczamy m.in. druk dziełowy, akcydensowy i publikacyjny.

I tak druk gazetowy jako obszar swojej specjalizacji wskazało 17,8 proc. ankietowanych przedsiębiorstw. Nie należał on również do pierwszorzędowych obszarów działalności w większości firm, odpowiadając za maksymalnie 10 proc. ich zaangażowania. Wśród specjalistycznych obszarów produktowych przedsiębiorstwa drukujące gazety wskazywały najczęściej druk gazet na papierze powlekanym (18 proc.) lub na papierze niepowlekanym (8 proc.). Prawie trzy czwarte firm zajmujących się drukiem gazet nie planuje w ciągu najbliższych dwóch lat rozszerzenia swojej oferty o dodatkowe grupy produktowe.

W przypadku druku czasopism, specjalizację w tym obszarze zadeklarowało 26,7 proc. badanych firm poligraficznych. Również w tym przypadku stanowi on jeden z obszarów działalności, jednak w większym stopniu (od 20 proc. do 60 proc.). Wśród obszarów produktowych, w których specjalizują się przedsiębiorstwa w ramach druku czasopism, najczęściej pojawiało się drukowanie czasopism o oprawie klejonej (39 proc.); niewiele mniej respondentów wskazywało na czasopisma szyte drutem jako na główny obszar swojej specjalizacji w tym zakresie (35 proc.). W ramach pojedynczych wskazań pojawił się również druk offsetowy UV oraz ISM (ang. in-store marketing czyli gazetki reklamowe z promocjami). Zdecydowana większość przedsiębiorstw działających w tym obszarze nie planuje w ciągu dwóch najbliższych lat rozszerzenia swojej oferty produktowej.

Produkcję dziełową realizuje 32,2 proc. ankietowanych przedsiębiorstw poligraficznych, dla których stanowi ona zwykle jeden z kilku obszarów działalności (ale o dość wysokim udziale, nawet 80 proc.). Przedsiębiorstwa poligraficzne w równym stopniu korzystają w jej przypadku z technologii druku offsetowego i cyfrowego. Analizując obszary specjalizacji produktowej firm, które zajmują się produkcją dziełową, do najczęściej wskazywanych należą: katalogi (65 proc.), broszury (57 proc.), książki w oprawie miękkiej (50 proc.) i książki w oprawie twardej (39 proc.); wśród rzadziej wskazywanych kategorii produktów pojawiły się także albumy (33 proc.) i książki dla dzieci (28 proc.).

Produkcję dziełową realizuje 32,2 proc. ankietowanych przedsiębiorstw poligraficznych, dla których stanowi ona zwykle jeden z kilku obszarów działalności (ale o dość wysokim udziale, nawet 80 proc.). Przedsiębiorstwa poligraficzne w równym stopniu korzystają w jej przypadku z technologii druku offsetowego i cyfrowego. Analizując obszary specjalizacji produktowej firm, które zajmują się produkcją dziełową, do najczęściej wskazywanych należą: katalogi (65 proc.), broszury (57 proc.), książki w oprawie miękkiej (50 proc.) i książki w oprawie twardej (39 proc.); wśród rzadziej wskazywanych kategorii produktów pojawiły się także albumy (33 proc.) i książki dla dzieci (28 proc.).

Druk akcydensowy jako kluczowy obszar swojej specjalizacji wskazało 34,2 proc. przedsiębiorstw poligraficznych. Większość z nich poświęca mu stosunkowo niewielką (ok. 10 proc.) część swojej działalności. Oprócz technologii cyfrowej i offsetowej na szeroką skalę stosowany jest również sitodruk, rzadko fleksodruk i tampondruk. Wiodącym obszarem produktowym, w których specjalizują się przedsiębiorstwa poligraficzne zajmujące się drukiem akcydensowym, jest druk na potrzeby wydawnictw – nuty, mapy, reprodukcje dzieł sztuki, prospekty i plakaty. Takiej odpowiedzi udzieliło 70 proc. respondentów. Ważnym obszarem produkcji są również wszelkiego rodzaju materiały informacyjne, czyli m.in.: katalogi, cenniki, spisy, rozkłady jazdy i instrukcje (55 proc. wskazań). Druk akcydensowy na potrzeby opakowań wskazało jako obszar specjalizacji 30 proc. przedsiębiorstw, a na potrzeby przemysłu 25 proc.

Druk wielkoformatowy stanowi kluczowy obszar działalności dla 25,3 proc. przedsiębiorstw poligraficznych biorących udział w badaniu. W przypadku większości wskazań stanowi on jedynie wycinek ich zaangażowania, nieprzekraczający 50 proc. Do najczęściej realizowanych zleceń należą: billboardy i banery (71 proc.) oraz roll-upy (71 proc.), folie na okna (53 proc.), tapety (47 proc.) oraz folie na samochody (41 proc.). Wśród rzadziej wymienianych produktów pojawiały się także: materiały POS na PET (butelki) (12 proc.), plakaty (6 proc.), naklejki (6 proc.), PCV (6 proc.), arkusze poliwęglanu (6 proc.) oraz inne materiały POS (6 proc.).

Dla 17,8 proc. ankietowanych ważnym elementem działalności jest druk na tekstyliach. Jego udział w całości działalności jest znikomy i w większości wskazań nie przekracza 10 proc. W największym stopniu w procesie druku na tekstyliach wykorzystywana jest technologia druku cyfrowego; sitodruk i sublimacja są stosowane przez przedsiębiorstwa w mniejszym stopniu. Analiza poszczególnych obszarów produktowych pozwala uznać za najczęściej realizowane przez respondentów materiały dekoracyjne (57 proc.). Popularną specjalizacją produktową są również tapety (43 proc.) oraz obrusy (29 proc.), a także kołdry i pościele (14 proc.). Ważnym obszarem produktowym w druku na tekstyliach są ubrania (29 proc.), a także wyszczególnione torby i worki (14 proc.) oraz nakrycia głowy (14 proc.).

Ostatnią z kategorii uwzględnionych w raporcie jest druk na podłożach alternatywnych. Dla 20,5 proc. respondentów zadruk szkła, ceramiki, metali, drewna, twardych tworzyw sztucznych czy aluminium stanowi kluczową specjalizację w ich działalności. Jednak jego udział w całości zaangażowania produkcyjnego przedsiębiorstwa rzadko przekracza 10 proc., co czyni go jednym wielu elementów oferowanych przez nie usług. Najszerzej wykorzystywaną technologią w druku na podłożach alternatywnych jest druk cyfrowy oraz sitodruk, który częściej odpowiada za większą część wykorzystywanych przy tego rodzaju druku technologiach; poza tym firmy korzystają z offsetu, flekso, sublimacji i tampondruku. Do najważniejszych obszarów produktowych, w których specjalizują się przedsiębiorstwa poligraficzne drukujące na podkładach alternatywnych, należą: druk na tworzywach sztucznych – twardych (67 proc.) lub miękkich (8 proc.), druk na aluminium (33 proc.), druk na metalach innych niż aluminium (25 proc.), druk na szkle (33 proc.), drewnie (25 proc.) oraz na ceramice (25 proc.). Wśród najczęściej zgłaszanych przez respondentów obszarów pojawiły się także druk na butelkach PET (17 proc.). Do rzadszych wskazań specjalizacji produktowej w ramach druku na podkładach alternatywnych można zaliczyć tekturę (8 proc.), PCV (8 proc.), druk kart plastikowych (8 proc.).

Powyższe informacje stanowią jedynie wycinek znacznie bogatszego pod względem informacyjnym dokumentu, będącego przekrojowym opisem obecnej sytuacji w polskiej poligrafii. Zachęcamy do jego lektury!

Opracowano na podstawie materiałów Polskiej Izby Druku